Gelecek onyılda vergi

21’inci yüzyılın ikinci on yılı da geçti. 2008 küresel krizinin ardından, ikinci on yılda küreselleşme korumacılığa, ekonomik birlik ve işbirliği “yerli ve milli” olana yerini bırakıyor. Brexit süreci ve Başkan Trump’ın seçilmesiyle ticarette korumacılık başladı. Jeopolitik belirsizlikler ve bölgesel savaşlara her geçen gün biri ekleniyor.

Diğer tarafta “endüstri 4.0” ile üretim sektörü, “dijitalleşme” ile hizmet sektörü dönüşüyor. Dijital platformlardan, sensörlerden ve akıllı telefonlardan toplanan veri hacmindeki büyük artışa, artan depolama kapasitesi, daha güçlü bilgi işlem gücü ve algoritmalar eşlik ediyor. Makine öğrenmesi ve yapay zekâ ile perakende, üretim, sağlık ve otomobil endüstrisi gibi geleneksel sektörler hızla dönüşüp, dijitalleşiyor. Dijitalleşme her sektörde kırılmalar ve yıkıcılıklar yaratıyor.

Mevcut uluslararası vergi kurallarının bu değişim / dönüşümü kavramadaki yetersizliği, vergi mimarisinde de kırılmalar oluşturuyor.

Küresel vergi ortamı

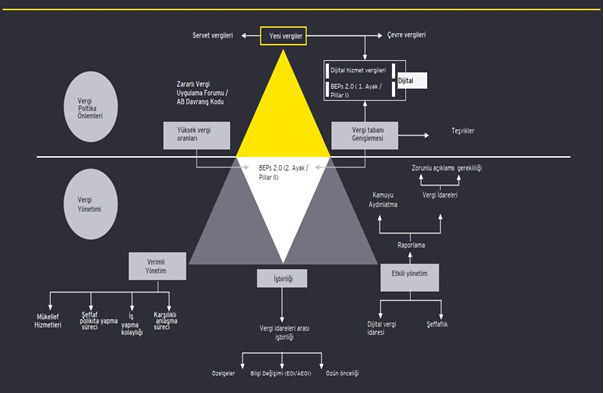

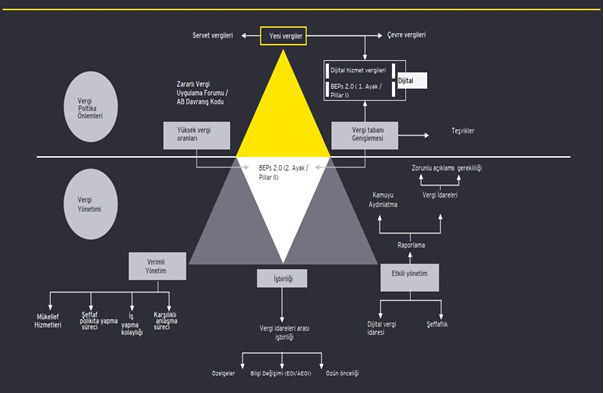

Peki gelecek on yılda mevcut uluslararası vergileme kurallarındaki değişim ve vergi ajandasında neler olabilir? EY’a göre 2020’li yılların vergileme eğilim ve öngörüleri aşağıdaki tablodaki gibi iki ana eksene oturuyor: Vergi politika önlemleri ve vergi yönetimi.

Vergi politikalarının temelinde BEPS 2.0’a dayalı (1. ve 2. Ayak) “vergi tabanı” genişlemesi ve “yüksek vergi oranları” var. “Vergi tabanı genişlemesi” ise ilk olarak “yeni vergiler” ihdas etmek demek.

Yeni vergiler, dijital ekonomi ve artan çevre bilinci sonucu “dijital hizmet vergisi”, “çevre vergileri” ile “servet vergileri” olarak karşımıza çıkıyor. Bu aşamadaki diğer bir sorun yeni vergilerin ülkelerce tek taraflı hayata geçirilmesi. Ülkeler arasında bir uzlaşı yok. Çünkü dijitalleşen şirketlere sahip ülke bir tarafta iken diğer ülke veya ülkeler pazar konumunda yer alıyor. Özellikle dijital ekonomide pazar ve kullanıcı verisine sahip ülkeler “fiziki işyerine bağlı” vergileme anlayışını terk ediyor.

Vergi yönetimi tarafında ise “BEPS aksiyonları”, ”işbirliği” ve “şeffaflık” başı çekiyor. Ülkeler vergi yönetiminde “verimli” ve “etkili” olmak istiyor. Vergi idareleri arasındaki “işbirliği” ile “otomatik bilgi değişimi”, “gerçek lehdar bilgi değişimi”, “özelge değişimi” ile “özün önceliği” konusunda ülkeler düzenlemeler yapıyor.

Şeffaflık

Vergide şeffaflık standartları vergi kayıp kaçağına karşı “ülkelerin” birlikte hareket etmesine imkân veriyor ve bunun yolu “otomatik bilgi değimi”. Bu sayede ülkeler; bütçe açıkları, kara para ve terörün finansmanına karşı mücadelede çok yönlü ve daha etkin olabilecek.

OECD Genel Sekreteri'nin Haziran 2019’da Japonya'nın Osaka kentinde G20 liderleri sunumunda belirttiği gibi, “otomatik bilgi değişimi” (AEOI) standardı sayesinde 2018'de 4,9 trilyon Euro değerinde 47 milyon finansal hesap bilgisi değiştirildi ve 100 milyar Euro'nun üzerinde ek vergi geliri sağlandı. OECD’nin 2019’da yayımlanan 46 Nolu Dosyasına göre ise 2017 ve 2018'de “otomatik bilgi değişiminin” başlaması ile uluslararası finans merkezlerindeki banka mevduatlarında %22'lik bir azalma oldu.

Diğer bir şeffaflık aracı “gerçek lehtar bilgileri” (beneficial owner) paylaşımı. Gerçek lehtar bilgileri ile nihai ortak / ortaklar ifşa olacak.

Bir diğer şeffaflık düzenlemesi “ülke bazlı raporlama” (CbCR)” uygulaması. CbCR, vergi idarelerinin çok uluslu şirketlere ait “kâr, ödenen vergiler, çalışanlar ve varlıklar gibi” temel verileri birbirleriyle otomatik paylaşmaları demek. Vergi idareleri, bu bilgilerle transfer fiyatlandırması uygulamalarında şirketler hakkında genel risk değerlendirmeleri yapacak. OECD verilerine göre CbCR ilk olarak Haziran 2018'de gerçekleşti ve Eylül 209 itibarı ile 2400'den fazla karşılıklı değişim yapıldı.

Aracılar bildirim zorunluluğu

AB, vergilemede şeffaflık ve adalet için, aracılar ve vergi mükelleflerine agresif vergi planlamalarını bildirim zorunluluğu (DAC6) getirdi. DAC6 ile birden fazla üye ülke veya bir üye ülke ile üçüncü bir ülkeyi kapsayan “agresif sınır ötesi vergi planlamaları” zorunlu bilgilendirme kapsamına alındı. İlk raporlama 31.8.2020’de yapılacak olmasına rağmen “aracılar ve ilgili vergi mükelleflerinin”, Haziran 2018 veya bu tarihten sonra rapor edilebilir sınır ötesi düzenlemeler hakkında bilgi vermeleri gerekecek.

Türkiye’nin durumu

G20 ve OECD üyesi Türkiye’nin vergi ajandasında da benzer başlıklar var. Dijital vergi idaresi dönüşümü çerçevesinde, e-fatura, e-defter, e-irsaliye ve defter beyan sistemi gibi başlıklar “kayıt dışılıkla mücadele” için atılan adımlar.

Diğer taraftan Türkiye CbCR için gerekli yasal değişiklikleri yaptı. Türkiye’de kurulu çok uluslu şirketler diğer ülke idarelerinin düzenlemeleri sonucu CbCR bildirimi yapmaya başladı. Ancak Türkiye’deki çok uluslu şirketler Gelir İdaresi Başkanlığına CbCR yapmaya başlamadı. İkincil düzenlemelerin tamamlanmasıyla 2020’li yıllarda CbCR’ın başlayacak.

Otomatik bilgi değişimi için “Finansal Hesap Bilgilerinin Otomatik Değişimine İlişkin Çok Taraflı Yetkili Makam Anlaşması” Karar onaylandı ve Resmî Gazete’de yayımlandı. Otomatik bilgi değişimi Türkiye açısından da başlayacak.

Gerçek kişilerin vergilemesindeki gelir vergisi oranları artırıldı. Yeni tarife 2019 yılı gelirleri için de uygulanacak. Beyana tabi gelirlerin kapsamı genişletildi. Daha fazla gerçek kişi yıllık gelir vergisi ile beyanname verecek.

Türkiye’de yeni vergiler ihdas ediliyor. “Dijital hizmet vergisi, konaklama vergisi, değerli konut vergisi ve geri kazanım katılım payı” yürürlüğe kondu. Yurtdışında olduğu gibi ülkemizde de yeni servet ve çevre vergileri görülebilir.

Daha fazla belirsizliğe hazır mıyız?

2020’li yıllarda verginin rotası yukarıdaki çerçeve olacak. Bunun yaratabileceği risk ve belirsizlikler şu şekilde sıralanabilir:

- Vergide şeffaflık düzenlemeleri sonucu “vergide büyük veri (big data)”, vergi idarelerinin “vergi tabanı genişletme” çabalarının merkezinde olacak. Özellikle yurtdışı varlıkların beyanı yakından takip edilebilecek. Yürürlükteki yurtdışı varlık barışı düzenlemesi, gönüllü uyum fırsatı olarak iyi analiz edilmeli. 5 yıllık zamanaşımı dikkate alındığında “otomatik bilgi değişimi” öncesi “varlık barışı” son bir fırsat olabilir.

- Tek taraflı dijital ekonomi vergi düzenlemeleri ek vergi maliyetlerine neden olabilecek. Türkiye’nin %7,5 dijital hizmet vergisi ve %15 internet reklam stopajı bunun en somut örneği.

- Artan korumacılığa bağlı tarife değişiklikleri tedarik zinciri yönetiminde belirsizlikler yaratıyor. Böyle bir ortamda ticari faaliyetlerin gelişiminde aksama ve ticari ürün maliyetlerinde artışlar görülebilir. Ortaya çıkacak maliyetin tüketicilere aktarılması hane halklarının gelirini, aktarılmaması şirketlerin rekabet gücünü olumsuz etkileyebilecek.

- BEPS girişimlerinin (I. ve II. Ayağın) sonuçlanmasının gecikmesi ve bu alanlarda uzlaşı sağlanamamasının yarattığı belirsizlik, çifte vergilendirme ve öngörülen düzenlemelere uyum ek maliyetler yaratabilecek.

- Dijital hizmet vergisi gibi “yeni vergiler” çifte vergilendirme ile sonuçlanabilir. Yeni vergiler küçük ve orta ölçekli yeni kurulmuş şirketlerin büyümesini engelleyebilir. Yeni vergiler doğrudan yabancı sermaye yatırımlarını ve şirket değerlerini olumsuz etkileyebilecektir.

Şirketler, pay sahipleri ve şirket yönetimleri vergi değişikliklerini yakından takip etmeli, ajandalarına almalı. Vergi, şirketlerin iş planlarında bir ajanda maddesi olarak sürekli yer almalı.

Yeni vergiler siz istemeseniz de hayatınıza girer.

Bu makalede yer alan açıklamalar, yazarının konu hakkındaki kişisel görüşünü yansıtmaktadır. Makaledeki bilgi ve açıklamalardan dolayı EY ve/veya Kuzey YMM ve Bağımsız Denetim A.Ş.’ye sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

Başa Dön

Başa Dön