Vergi şeffaflığına hazır mısınız?

Vergide “şeffaflık”, vergi kaçırma girişimlerini azaltmaya yönelik bir standart oluşturup, bu standardı taraflar arasında bir anlaşma haline getirip otomatik bilgi paylaşımı yönünde ortak adım atmaya yönlendirmek için “tüm ülkeler” üzerinde baskı yaratmak olarak açıklanabilir.

Neden vergi şeffaflığı? Nedenleri, 2008 ekonomik krizinden sonra ülkelerin bütçe açıkları, kara para ve terörün finansmanıyla mücadele arayışlarıdır. G20’nin, “banka gizliliği döneminin kapanmasıyla”, 2009’da otomatik bilgi değişiminde önemli adımlar atıldı.

OECD’deki Vergi Amaçlı Şeffaflık ve Bilgi Değişimi Küresel Forumu (“Forum”) 2009’da yeniden yapılanarak, “vergi şeffaflığı” konusunda uluslararası standartların uygulanmasıyla ilgili çalışmaların merkezi oldu. Forum, “vergi şeffaflığı konusunda standartlara” sahip olmaya ilave olarak, “bilgi değişimi standartlarının” etkinliğini artırmak için “gerçek lehtar bilgilerine erişim (beneficial owner)” konusunda da çalışmalar yürütmektedir.

Finansal offshore merkezleri

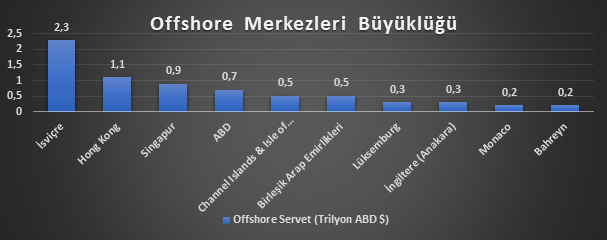

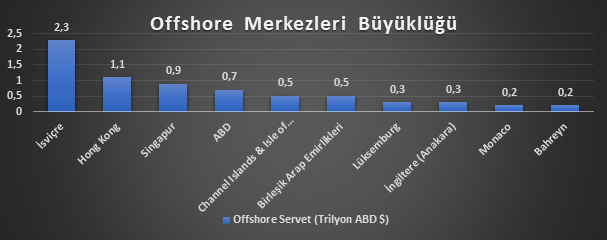

Son yıllarda offshore finans merkezleri çoğalıyor ve büyümeye devam ediyorlar. BCG’nin Global Wealth 2018 Raporuna göre, global offhore servet tutarı 2016’ya göre %6 büyümeyle 2017’de yaklaşık 8,3 trilyon ABD Doları oldu. Önümüzdeki 5 yılda offshore servetin ortalama %5 civarında büyümesi bekleniyor.

Merkez sıralaması şu şekilde:

Bu tablo, geçmiş yıllarda Almanya’nın neden İsviçre bankalarındaki Alman vatandaşların hesap bilgilerini satın aldığını açıklıyor.

Rapora göre, tarihsel olarak offshore merkezler vergi avantajları için tercih edilmiş. Ancak son 10 yılda yürürlüğe giren düzenlemeler offshore ilgisini azaltmıştır. Vergi şeffaflığı düzenlemeleri bu ilginin azalmasındaki en önemli etkendir.

Vergide şeffaflık önlemleri?

Vergide şeffaflık en başta bilgi değişimine bağlı. Bilgi değişimi konusunda uluslararası düzeyde iki standart geliştirilmiştir:

- Talep üzerine bilgi değişimi (“EOIR”).

- Otomatik bilgi değişimi (“AEOI”).

Bilgi değişimi standartlarına ilave olarak diğer şeffaflık önlemleri var:

- Matrah Aşındırma ve Kâr Aktarımının (BEPS) 13 No.lu Eylem ve Ülke Bazlı Raporlamaların Otomatik Değişimi.

- Gerçek lehtar bilgilerinin etkin kullanımı.

Son yılların en popüler ve kapsamlı otomatik bilgi değişimi platformu, ABD’nin Yabancı Hesaplar Vergi Uyum Yasası (“FATCA”) düzenlemesi olup, ABD bu sayede diğer ülkelerdeki yabancı “finansal kurumlardan” ABD mukimi kişilerin finansal bilgilerine ulaşacak.

FATCA’nın ardından OECD, Ortak Raporlama Standardı (CRS) uygulamasını geliştirerek, finansal hesapların yıllık bazda ülkelerarası “otomatik değişimi” için gerekli alt yapıyı hazırlamış ve 100’den fazla ülke tarafından “Vergi Konularında Karşılıklı İdari Yardımlaşma Konusunda Çok Taraflı Sözleşmesi” olarak imzalanmıştır. OECD’ye göre 90’dan fazla ülke CRS kapsamında 3600’den fazla karşılıklı değişim ilişkisini başlatmış durumdadır.

Sözleşme 2011’de Türkiye tarafından da imzalanmış, TBMM tarafından onanmış ve 2018/11790 sayılı BKK ile 1/7/2018 tarihi itibariyle yürürlüğe ilişkin düzenlemeler tamamlanmıştır.

Fiili paylaşım için Türkiye, “CRS Çok Taraflı Yetkili Makam Anlaşmasını” Eylül 2018’de imzalamış, fakat onay süreçleri tamamlanmadığından değişime başlanmamıştır. Türkiye, Letonya ve Norveç ile “CRS Çok Taraflı Yetkili Makam Anlaşması” imzalamıştır.

Kapsamdaki hesaplar?

Bankalar, saklama kuruluşları, sigorta şirketleri ve yatırım bankaları (yatırım fonları da dâhil) olmak üzere çeşitli “finansal kurumlar” CRS raporlaması yapacak. Kapsamdaki finansal hesaplar:

| Kapsanan Hesap | Kapsanmayan Hesap |

- Mevduat hesabı

- Saklama hesabı

- Yatırım kurumlarındaki sermaye ve borç payları

- Nakdi değer sigortası sözleşmesi

- Düzenli ödeme sözleşmesi

| - Bazı emeklilik / bireysel emeklilik hesapları

- Bazı vergi avantajlı tasarruf hesapları

- Bazı nakdi değer içermeyen hayat sigortası sözleşmesi

- Taşınmaz varlık hesapları

- Emanet hesapları

|

Transfer fiyatlandırmasında şeffaflık

Diğer şeffaflık düzenlemesi, BEPS 13 kapsamındaki “Ülke Bazlı Raporlama” olup; vergi otoriteleri arasında çok uluslu gruptaki her bir kuruluşun, “kâr, ödenen vergiler, çalışanlar ve varlıklar gibi” kilit göstergelerini birbirleriyle “otomatik” olarak paylaşmalarıdır.

Vergi otoriteleri, bu bilgileri transfer fiyatlandırması uygulamalarında risk değerlendirme sürecinde kullanacak.

Ancak Türkiye, “ülke bazlı raporlama” ile ilgili düzenlemeleri henüz tamamlayamadı. Bu nedenle, Türkiye’de kurulu çok uluslu gruplar kendi bilgilerini diğer ülke vergi idareleri ile paylaşırken, Türkiye’deki çok uluslu gruplardan bu bilgiler alamıyor. Türkiye’nin OECD ile “CbC Çok Taraflı Yetkili Makam Anlaşmasını” imzalamaması da paylaşıma imkan vermiyor.

Gerçek lehdar şeffaflığı

Küresel finans sisteminin sürdürülebilirliği için “sınır aşan” finansal işlemlerde şeffaflığın sağlanması için çok önemlidir. “Gerçek lehdar” (beneficial owner) bilgileri; yolsuzluk, para aklama, terörün finansmanı ve vergi kaçakçılığı ile mücadele açısından önemlidir. “Gerçek lehdarın” izlenmesi için OECD’de “Mali Eylem Görev Gücü (FATF) standardına” dayalı bir çerçeveyle gerçek lehtar bilgilerinin etkinliğini artırmaya yönelik çalışmayı başlatılmıştır.

Gerçek lehdar, “yükümlü nezdinde adına işlem yapılan gerçek kişi, tüzel kişi veya tüzel kişiliği olmayan teşekkülleri kontrolünde bulunduran ya da bunlara ait hesap ya da işlemin nihai faydalanıcısı durumunda olan gerçek kişi veya kişiler” olarak tanımlanır.

Böylece, birden fazla ülkeyi kapsayan finansal işlemlerde “gerçek lehdar” tespiti zorunlu olmuş, sınır aşan finansal işlemlerde veri alışverişi, çapraz referanslama, izleme ve verilerin analizi yapılabilecek.

Türkiye’de gerçek lehdar, “Suç Gelirlerinin Aklanmasının ve Terörün Finansmanının önlenmesine Dair Tedbirler Hakkında Yönetmelikte” düzenlenmiştir. TTK’da “gerçek lehdar” vermemektedir. Gelir İdaresi, “gerçek lehdar” bilgilerine doğrudan erişememekte, gerektiğinde devlet kurumlarından, bireylerden ve tüzel kişilerden bilgi alabilmektedir.

Vergide şeffaflıktan beklentiler

Otomatik bilgi değişiminin uygulanması uluslararası finans ve vergi sisteminin bütünlüğüne katkıda bulunacaktır. OECD’nin Raporuna göre ülkeler, otomatik bilgi değişimi kapsamında gerçekleştirilen ilk bilgi değişimleri sonucunda “gönüllü ve / veya pişmanlık beyanı” programları ve benzeri düzenlemelerle bütçelenmemiş vergi gelirlerinde yaklaşık 80 milyar Euro tahsil etmiş bulunmaktadırlar.[1]

Nasıl hazırlanmalı?

Sonuç olarak, şirket ortakları ve yönetim kurulları ile gerçek lehdar konumunda olan kişiler vergi şeffaflığı düzenlemelerini yakından takip etmelidir. Vergi şeffaflığı, şirketlerin stratejisi ve risk yönetiminin bir parçası olarak düşünülerek bu konuda bir planı geliştirilmelidir. Yönetim kurulları, vergilemede daha fazla şeffaflaşan bir dünyada işletmelerinin değişen ihtiyaçlarını karşılamak için “vergi düzenlemelerine uyum” için yönetim yaklaşımlarını dönüştürmeleri beklenmektedir.

Paylaşım otomatik ve karşılıklıysa, bilgi paylaştıkça çoğalan bir hazinedir!

[1] OECD Genel Sekreteri’nin G20 Maliye Bakanlarına Raporu, Giriş, Baden – Baden Germany, Mart 2017, sayfa 5.

Bu makalede yer alan açıklamalar, yazarının konu hakkındaki kişisel görüşünü yansıtmaktadır. Makaledeki bilgi ve açıklamalardan dolayı EY ve/veya Kuzey YMM ve Bağımsız Denetim A.Ş.’ye sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

Başa Dön

Başa Dön