Yapılandırmada sona gelirken bazı uyarılar

Gümrük vergilerini de içerecek şekilde birçok vergi borcuna yeniden yapılandırma imkanı getiren 7143 sayılı "Vergi ve Bazı Diğer Alacakların Yeniden Yapılandırılması ile Bazı Kanunlarda Değişiklik Yapılmasına İlişkin Kanun” 18.05.2018 tarihli Resmi Gazetede yayımlanarak yürürlüğe girmişti. Bu yasa kapsamında gümrük vergi alacaklarının yeniden yapılandırılmasından yararlanmak için başvuru süresi olarak da 31.07.2018 tarihi belirlenmişti. Birçok şirket son dakikaya kadar yeniden yapılandırma başvurusu yapma yönünde yoğun mesai harcadı. Başvuru süresinin uzamasına ilişkin bir düzenleme, mesai saati bitimine 1 saat kalana kadar olmayınca da başvuru yapma telaşı ve heyecanı yaşandı. Akşam saat 4 gibi Cumhurbaşkanlığı Kararnamesi yayınlandı ve gümrük vergi alacaklarına ilişkin başvuru süresi 27.08.2018 tarihine kadar uzadı.

İnceleme safhasında olanlar için başvurusu süresi ayrı

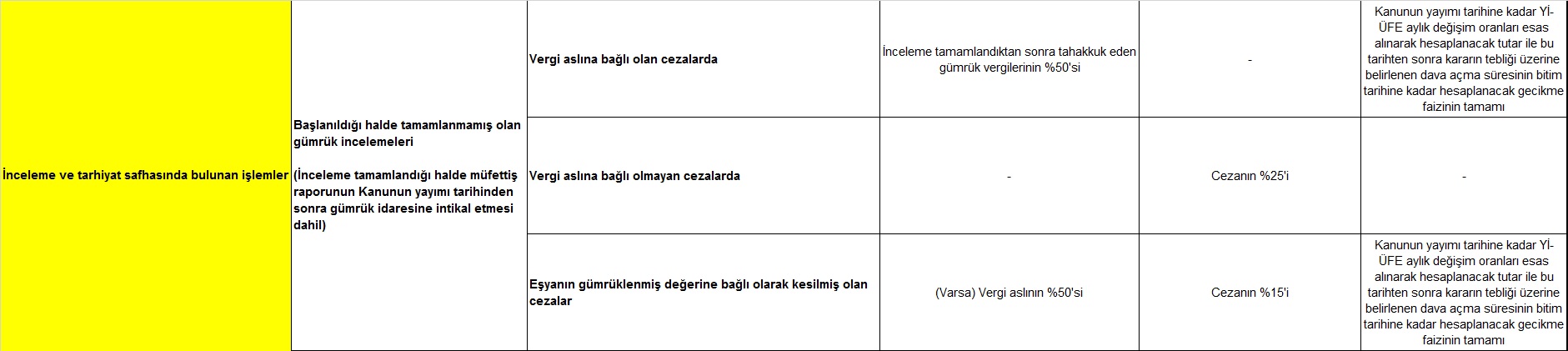

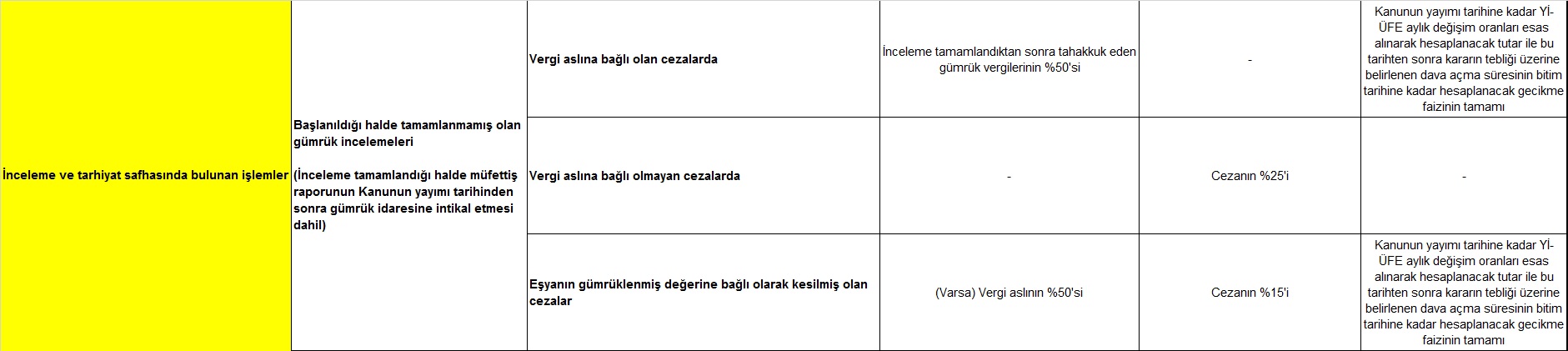

7143 sayılı yeniden yapılandırmaya ilişkin yasa, gümrük incelemesi aşamasında olan alacakları da içeriyor. Ancak bu yasa hükümlerinden yararlanılabilmesi için gümrük incelemesine ilişkin onay/görevlendirme tarihinin 18.05.2018 tarihinden önce olması gerekiyor. İnceleme sonucunda 4458 sayılı Gümrük Kanunu kapsamında bir ek vergi ve/veya idari para cezası tebliğ edildiği tarihte yapılandırma başvuru süresi dikkate alınmıyor. Bu tebligatlar 27.08.2018 tarihinden sonra yapılmış olsa bile, tebliğ edildiği tarihi izleyen 30 gün içinde yapılandırma başvurusunda bulunulabiliyor. Bu kapsamda yapılan başvuru sonucunda tebliğ edilen kamu alacakları kesinleşmemiş alacak olarak kabul ediliyor. Bunun anlamı, vergi aslına bağlı olan cezalarda verginin yarısı tahsil edilip cezalar tamamen kaldırılıyor. Vergi aslına bağlı olmayan cezalarda ise ceza tutarının % 25’i tahsil ediliyor. Bu halde, yükümlüler açsından oldukça avantajlı bir durum karşımıza çıkıyor.

Burada önemli olan nokta şu: Yapılandırmaya başvurusu süresi (27.08.2018) dolduktan sonra bir gümrük incelemesi nedeniyle ek bir vergi veya ceza tatbik edilmesi durumunda 7143 sayılı yasadan yararlanma imkanının mevcut olması. Bu nedenle, bu yıl yapılan gümrük incelemelerine ilişkin sonuçlar değerlendirilirken bu durumu ihmal etmemek gerekiyor.

Dahilde İşleme rejimi kapsamında yapılandırmalara dikkat

Dahilde İşleme rejimi kapsamında yapılandırmalara dikkat

Dahilde işleme rejimine ilişkin eleştirileri zaman zaman bu köşede dile getiriyoruz. Bunun ana nedeni rejimin çalışması için farklı birimlere ihtiyaç duyulması; ama bu farklı birimler arasında tam bir uyumun olmaması. Bunun sağlanması için de farklı birimlerin tek bir çatı altında, yani Ticaret Bakanlığı altında, birleşmesi bir fırsat olarak karşımıza çıkıyor. Umarız bu rejimin tek bir sistem ve anlayış ile çalışması sağlanabilir. Aksi durum, rejimi kullananların ciddi bir zaman ve ceza maliyeti ile karşılaşmalarına neden olabiliyor.

Bu rejime ilişkin olarak farklı kamu idarelerinde farklı sistem ve anlayışın hakim olmasının rejimden yararlananlara yarattığı ek maliyetlere bir örnek son yapılandırma işlemlerinde de karşımıza çıkıyor. Şöyle ki, gümrük idareleri dahilde işleme rejimine temas eden yeniden yapılandırma başvurularını bir dilekçeyle, herhangi bir gümrük beyannamesi açmaksızın sonuçlandırıyor. Bir gümrük beyannamesi açılmadığı için de, yapılan bu işlem DİR otomasyon sistemine aktarılamıyor. Rejimin sonlandırılması aşamasında ilgili ithalat beyannamesi ile ilgili işlem sistemde mevcut olmadığından, o ithalat beyannameleri için idari işlem yapılması için gümrük idarelerine iletiliyor. Gümrük idaresi yapılanan gümrük beyannameleri ile cezai işlem talep edilen gümrük beyannamelerini çakıştırdığı sürece bir sorun yok gibi gözüküyor. Ama uygulamada bu ithalat beyannameleri maalesef aynı olmayabiliyor. Çünkü İhracat Genel Müdürlüğü yapılandırılan ithalat beyannamelerini sistemden görmediğinden en son yapılan ithalat beyannameleri için müeyyide talep ediyor. Sonrasında ise yükümlü, iki idareye, bu yapılandırma ile ceza talep edilen işlemin aynı olduğunu anlatmaya çalışıyor.

Ne yapılmalı?

Yeniden yapılandırma şirketler açısından ciddi bir fırsat. Birçok uyuşmazlık sonlandırılabildiği gibi, geçmişte eksik yada hatalı yerine getirilen birçok gümrük işlemleri düzeltilebiliyor. Bu nedenle de yeniden yapılandırmaya ilişkin düzenlemeleri takip etmek ve fiili durum ile yasal düzenlemeleri karşılaştırmak ciddi bir fırsat olabilir.

Kamu açısından da bu yapılandırmalar bir gelir kaynağı olarak görülüyor. Nitekim 31 Temmuz itibarıyla yapılandırmaya konu olan borç rakamı 45,3 milyar TL. Ancak bu yasal düzenlemeleri yaparken, yapılandırmaya konu olacak bir vergi borcu olmayan mükellefleri de korumak gerekiyor. Gelir idaresi tarafından vergi borcunu düzenli ödeyenler için bir indirim öngörülmüştü. Buna benzer bir düzenleme gümrük işlemleri için de getirilebilir. Bu düzenlemenin bir vergi indirimi şeklinde olması çok kolay olmayabilir ama gümrük kolaylığından yararlanma şeklinde bir düzenleme neden olmasın?

Bu makalede yer alan açıklamalar, yazarının konu hakkındaki kişisel görüşünü yansıtmaktadır. Makaledeki bilgi ve açıklamalardan dolayı EY ve/veya Kuzey YMM ve Bağımsız Denetim A.Ş.’ye sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

Başa Dön

Başa Dön